作者 | 奔跑的丸子

来源 | 美业新纬度

(ID:meiyexinweidu)

转载请联系授权

在社区与电商的属性没有完全兼容之前,新氧的商业模式很难有壁垒。

美东时间8月29日盘前,新氧发布了2019年第二季度财报,向广大用户和市场交出了一份堪称完美的成绩单。

各项财务指标看上去都很靓丽——营收连续10个季度增长且超过上季度指引的上限,净利润同比上涨,付费用户增多……

相比之下,股价走势令人迷惑。

当日,美三大股指全线上涨超1%,中概股集体大涨,而新氧却跳水大跌,以每股14.73美元开盘,开盘跌幅11.26%,上午抛盘涌现,跌幅扩大,最终于每股11.04美元收盘,较前一日收盘价16.6元比较,跌幅超33%。

01

营收净利增速放缓,长期盈利能力存疑

先来看新氧的各项核心数据。

今年二季度,新氧营收2.85亿元,较去年同期增长87.3%,环比一季度增长35.17%,并超过公司于Q1财报发布的Q2营收预期高值;

实现净利润2930万元,相比去年同期增长230%,但与今年一季度4591万元的净利润相比,却下滑了36%。

毛利率为82.5%,而2018年同期为86.1%,虽然有少许下滑,但也连续多个季度维持在80%以上。

2019年上半年,新氧科技总营收为4.91亿元,同比增长84.7%;净利润7520万元,超过去年全年5508万元。

从新氧的营收规模来看,确实是跨越式的增长。2016年新氧总营收为0.49亿元,2017年增长428%,跃升至2.59亿元,2018年,增速逐渐放缓,总营收为6.17亿元人民币,相比上一年增长138%。

而今年刚过半,营收已接近5亿元,预期2019年整体营收增速达100%并不难。

但对比新氧2017年Q1以来的季度收入变化,最新季度2018Q4的同比增速已经降到100%以下,环比增速已经降至不足10%。显然,对于新氧这类垂直平台来说,前期快速扩张带来的营收规模不断上涨,如今已经进入瓶颈期。

此外,不得不说的是,新氧此次的营收增长却是以放大亏损为代价。新氧净利润仅为2930万元,较上期环比下降36%,陷入营收上涨,但净利却下滑的窘境。

之前通过梳理新氧财报可以发现,之前一直被人诟病的营销费用高企的情况已经有所好转。2018年新氧的营销费用为3.06亿,占公司收入的一半。2019年上半年的营销费用为1.18亿元,而收入达到4.91亿元,占比不足25%。

营销费用有所下降,表明新氧正在努力脱离一个依靠销售驱动的公司,变得越来越像一个互联网公司,也基本告别了靠花钱买流量来维持生存的难题。

但随之而来的是管理费用的大幅上涨。2019年Q1新氧的管理费用为2480万元,而第二季度这一数字高达6730万元,环比上涨171%,与2018年的1310万相比上涨414%。

管理费用的激增让人不禁质疑新氧内部是否存在效率低下的问题,此外,各项费用间的此消彼长,也不得不让人担忧公司未来能否有可持续的盈利能力。

02

依赖广告业务,陷入信任危机

再来看新氧的业务结构及营收构成。

新氧的主要收入来源于信息服务费和预定服务费。

其中,信息服务收入是指在新氧平台上或社交媒体网络内容中放置医学美容服务提供者的信息,平台从信息服务中获得收入,可以理解为新氧从医疗机构处获得的广告收入。

预订服务收入指的是用户通过平台预订医美项目后,平台收取消费者支付金额约10%的预定服务费,也就是平台交易佣金。

2019年Q2信息服务收入为2.12亿元 ,较2018年同期上涨105.6%,较第一季度1.42亿元的收入环比增长近49.3%。

同期,预订服务收入为0.73亿元,较去年同期的0.49亿元仅上涨了48.7%,较第一季度0.64亿元的收入仅上涨14%。

通过梳理新氧过往财报发现,从2017年开始,新氧的收入结构正从预定服务为主转为以信息服务为主。到2018年,公司的信息服务的收入达到4.15亿,占比62.3%,而预定服务的收入为2.02亿,占比32.7%。

2019年上半年,新氧的信息服务收入为3.55亿元,占比已经达到72.4%,而预定服务的收入占比仅为27.6%。

可以看出,新氧信息服务费收入占比逐年增加,但订单服务费收入占比却持续下降。

新氧业务模型是“医美社区+点评+电商”,该模式只提供信息交换,具体的项目服务还需在线下进行,商家和用户很容易脱离平台交易,平台就拿不到佣金,因此导致新氧的预订服务增速缓慢且收入占比不断下滑。

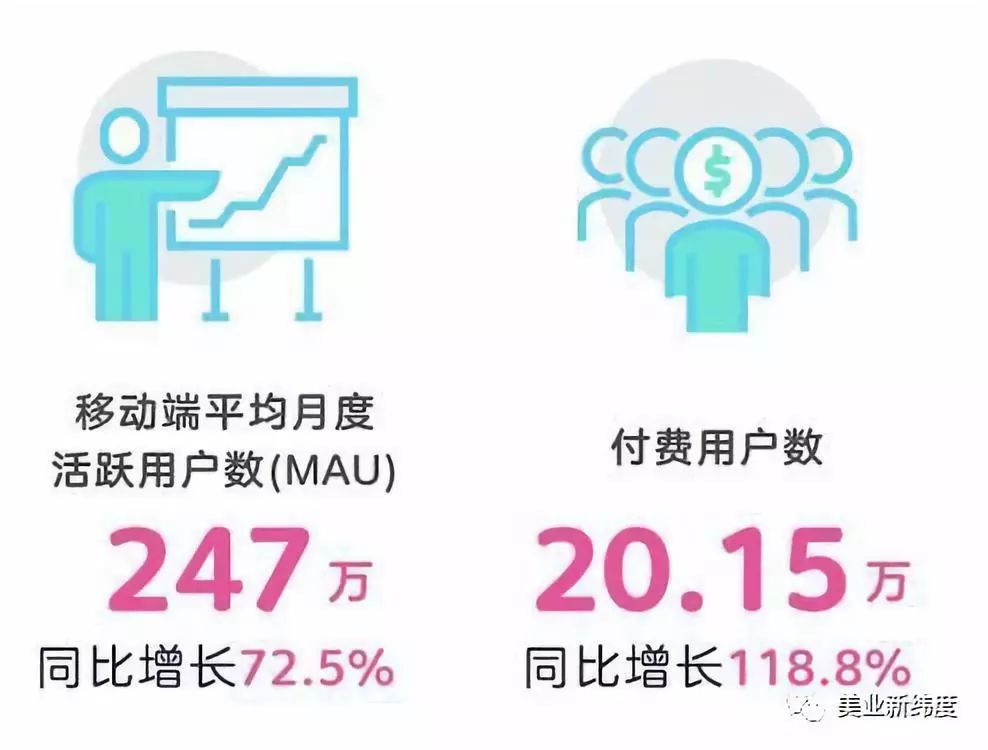

此外,新氧财报还透露新氧移动端平均月度活跃用户数(MAU)为247万,较去年同期增长72.5%;付费用户数为20.15万,较去年同期增长118.8%,超过一季度增幅84.9%。

月活增长相对稳定,付费用户增速大幅提高。按理说,新氧的预订服务收入也应该有较为明显的提升,但实际情况,为何只上涨了14%?

要么新氧广告效果转化率变低,订单成交率低;要么搞低价策略降低客单价,导致订单服务费低。

也就是说,新氧很有可能正在经历信任危机,而不得不低价吸引用户。

信任危机是每一个平台类机构都难以避免的。就像二手车平台无法避免泡水车、事故车的出现;旅游平台难以避免导游没有资质,陷入消费纠纷的问题;对于医美平台,UGC内容造假、代写代刷、入驻商家出售违禁药品等问题也一时间难以清理干净。

但在这个过程中,急于过快、过于粗暴的商业化,通常会带来用户的反感。

近日,新氧正在各大写字楼、电梯间声嘶力竭的吆喝着自己的“新氧医生APP”的业务,还不断输出“女人不美不完整”的直男价值观,让消费者直呼“吃相不要太难看”、“上不了台面”。

还记得滴滴顺风车事件后,程维公开表示:“作为服务型的平台,想服务好大家,有一点最重要的,就是滴滴必须开放透明,变成一家社会服务企业。”2019年滴滴在安全上的投入超过20亿元,包括在线下增加司机安全服务经理,安装车载摄像头等。

虽然虚假的流量、内容能够带来短暂的繁荣,但是,商业是一件持久的事情,只靠广告营收很难在这样一个垂直赛道中建立自己的公信力。

新氧还应将重点放在长远的发展而不是短期的利润上,持续清洗平台、与黑产进行斗争,方能留住用户,不断提升佣金交易的可能。

03

壁垒不高,难以应对巨头围剿

最后,我们再来看运营数据。

2019年第一季度,新氧促成的医美服务交易额为6.94亿元,第二季度为8.929亿元,环比增长29%。

新氧移动端的付费医疗机构总数为3157家,同比增长39.4%。

根据弗若斯特沙利文的调研,2018年新氧平台的医美服务交易总额为21亿元,占中国医美行业全年收入1217亿元的1.73%,占当年线上预约医美服务交易总额的33.1%。

1.73%实在太低了,33.1%对于不断挑高天花板的医美市场而言,也没有显著优势。

我们可以对比一下与新氧类似的平台型机构所占行业的市场份额。

根据Trustdata最新发布的报告显示,在外卖平台中,美团市场份额为65.1%,而其最大的竞争对手饿了么市占率仅为27.4%,可见,美团碾压第二名两倍有余。

网约车市场的情况更甚。

据贝恩咨询公司(Bain&Co.)估计,在中国300亿美元的网约车市场上,滴滴出行占据了90%的份额。其他网约车平台想和滴滴抗衡只能是以卵击石。

2018年医美服务行业总收入规模达到1217亿元人民币,2018年至2023年的年均复合增长率为24.2%,预计行业收入规模到2023年将达到3601亿元人民币。

所以,在高速增长的行业里,新氧想要保持目前细分领域第一的位置还需不断扩大其市场份额。

但如今来看,情况不太乐观。

众多互联网巨头入局让医美线上的竞争愈发激烈。

2018年9月,阿里健康和医美企业艾尔建建立战略合作关系,通过阿里健康医美平台,在医美药品鉴真查询、线上医美预约服务等方面开展合作。2019年1月,美团联动上游医美药品品牌商和经销机构共同发起成立了“正品联盟”。

越来越多的玩家入局,商家选择哪个平台投放看的是效率,是投入产出比。

此番阿里健康、美团点评等大佬入场给新氧的压力不言而喻。互联网巨头具有流量、资本、技术和成熟的管理体系优势,势必导致获客成本进一步上升。

金星曾在很多个场合说过,医美机构在平台上营销的投入产出比是1:10。

但2019年以来,多家医美机构负责人表示,根本达不到这个数字,基本上能在1:3或者1:4已经很不错了,并且获客周期长,大约在1-3个月。

此外,在今年新氧上市前,还有一位西安的医美机构负责人爆料,今年前4个月新氧已经10次变相涨了广告费,投入产出比还不到1:1。

在本次财报披露的电话会上,针对“巨头入侵医美领域新氧该如何应对”这一问题,金星给出了答案:巨头的优势是流量,而新氧的优势是内容。

让人不禁想起同样是“社区+电商”模式的小红书因“种草笔记灰色产业链”导致APP下架一事。想做好UGC内容构筑自己的护城河,平台赖以生存的内容要保持高频高质的产出,又要在不影响社区体验的情况下做到合理变现,这本身就是一个很大的挑战。

所以,在社区与电商的属性没有完全兼容之前,新氧“医美社区+点评+电商”的商业模式目前还很难形成不可逾越的壁垒。

结语

对于半年报发布后股价暴跌的表现,市场分析人士董昊表示,新氧之前的估值在这一赛道来讲,已经获得了慷慨的溢价(即资本市场给出了较高的市盈率),但是他认为该公司公司二季度的业绩,实际上无法支撑这样一个市值。

外界对新氧一直充满了争议。

一方面,在百度竞价、莆田系恶意竞争的时代,新氧的出现颠覆了医美行业的潜规则,企图用互联网的故事改造传统行业;另一方面,是伴随“颜值经济”的崛起以及不断挑高的行业天花板,流量与内容的虚假繁荣掩盖了暗藏在平台下的毁容危机。

当一个人置于聚光灯下,有鼓掌喝彩者,一定也有嘲讽诅咒者。

一个商业模式既旺盛又健康,是一件很不容易的事,如何处理好这些矛盾实现平衡,将是对新氧的持续考验。