新经管

无论直营连锁,还是加盟模式,如何避免品牌开到异乡后在当地的“水土不服”,是越来越多经营者关注的问题。

跨国公司常说的“本土化策略(Localization Strategy)”,即全球适应主张,是企业力图融入目标市场,努力成为目标市场中的一员所采取的策略。它要求企业不是把自己当成外来的市场入侵者,而是当作目标市场中固有的一员融入当地,它强调企业以适应环境来获得更大的发展空间。

借鉴“本土化”这个概念,延伸到国内服务密集型的美业,更大的挑战和竞争是“本地化”。

概括地说,“本地化”的核心和最终目的是市场份额,是贴近用户的本地化服务思维的落地,更是管理、营销、运营力量的集中体现。“本土化”及“本地化”策略如何落地,来看下面的案例。

文 / 美业观察 江珊 发自北京

从“本土化”到“本地化”

▷说到本土化思维,一些全球的餐饮品牌已经颇具代表性。肯德基、麦当劳是其中代表之一。且不说接地气十足的“金拱门”名称,其服务在各地也都有不同的策略。

▷中国的豆浆、卷饼、麻辣藤椒、米汉堡,快餐品牌迎合本土市场做出了诸多花样,不仅在当地口味的设计上,甚至在店面视觉的设计上,也做出不少尝试。

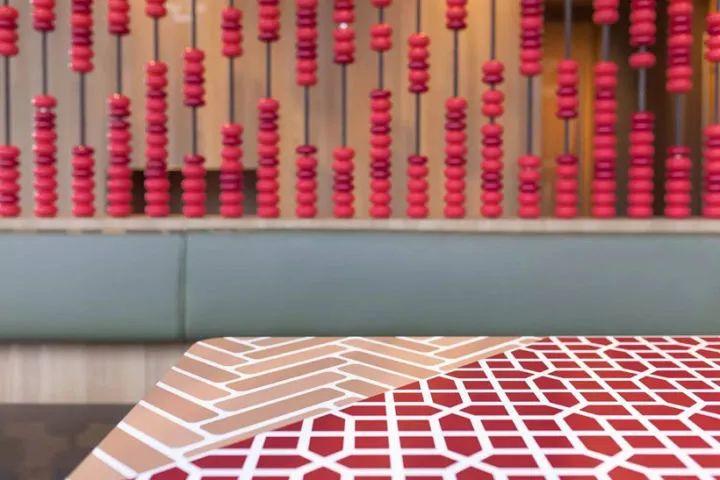

麦当劳在深圳店内营造中国元素

▷再到中国喜庆红色元素的尝试,从苹果7的红色爆款等中国元素在时尚界品牌中得以运用,势如飓风过境。

苹果7和Air Jordan 4“恭喜发财”系列颇具中国特色

▷值得一提的是,这种竞争在本土化品牌之间也愈演愈烈。当中国一二线市场日渐饱和,跨国快消公司想要把渠道下沉到三四五线城市,以获取更广阔的市场时,他们遇到了竞争对手——本土品牌。

▷在外资公司进入之前,本土公司已经在这里展开了激烈竞争,程度并不亚于 1990 年代时宝洁、联合利华、欧莱雅在北上广深的面貌。拿日化行业来说,过去 10 多年里,包括立白、纳爱斯、蓝月亮、上海家化在内的本土公司塑造了这里的商业形态,消费者的消费习惯、偏好和意识。

▷比起创造统一的品牌形象,本土品牌更善于在三四线城市的零售终端建立良好的关系,并在化妆品专营店内举办相关讲座,一方面增加曝光度,一方面加强门与消费者之间的“强关系”。

▷据悉,在频繁时期,自然堂每月在全国举办的“美容课堂”可以达到 300 场,通常选择重要的连锁化妆品店或者重要市场的重要日化专营店。

自然堂体验空间

▷这种现象延展到酒店业更为明显,有一种说法很有趣,目前威胁传统酒店业的不是 Airbnb,而是缺乏本地化体验。

美业“本土化”实战

▷视线回到美业,根据消费者需求、市场的变化做出积极应对与品牌升级,打造“本地化”策略,一些美业品牌已经作出探索。

人才策略

▷于1997年创办于山东青岛的芳子美容,选择于2004年到深圳发展,深挖青岛和深圳两地市场,开启了一段“双城”发展的企业历程。从最早的生活美容,到如今辐射医疗美容、教育培训、运营联盟、文化传播等领域和板块的综合性美容集团,可做为跨区域发展的代表案例。

▷最初,深圳的美容服务人员都由位于青岛的芳子美容学校培训后带到深圳,青岛本土姑娘居多,除了不熟悉深圳当地消费者习惯外,从企业的管理角度看,员工无法长久留在深圳,人员不稳定问题带来发展隐患。

▷针对于此,一方面,芳子积极在本土招聘员工。2010年,芳子在深圳成立芳子美容学校,实现培训和招聘全面深圳本土化。

▷另一方面,芳子推出“星级员工”培养计划,为员工长期发展提供多种晋升通道,留住人才,为企业的门店扩张提供储备干部。(《美容连锁“双城”记:“青岛芳子”如何在深圳扎根并实现“一城百店”?》)

▷再来看深圳,定位光电科技美容的欧亚美创,从2009年欧亚美创品牌升级布局光电市场,到2014年在深圳天利名城建立第一家医美诊所,至今,欧亚美创已在国内开设了25家直营生美,3家医疗美容机构。

欧亚美创美容中心

▷在人才机制方面,欧亚美创的高层管理团队年龄在30岁左右,中层在25-30岁,美容师群体18-25岁。从最早100名员工到如今600多名员工,在管理上也有自己的一套逻辑。

▷作为一家香港基因的企业,欧亚美创的大部分香港高管人员,在内地工作7年以上的经历。在管理团队设置上,30%是香港籍,30%是北上广深本地人员,40%是灵活机动的外区域人士。(《已深耕科技美容8年开遍一线城市,探秘欧亚美创的“港派接地气”逻辑》)

成本问题

▷针对从青岛到深圳异地发展的成本增加问题,芳子美容制定了社区店的策略和发展方向,重点发展150-200平米规模的社区店,节约成本。

芳子美容

▷同时,芳子美容将装饰设计、设备供应商发展为开店的合作伙伴。芳子在深圳选择优秀的资源供应方合资开店,芳子提供技术、人员及美容服务,资源供应方提供专长支持。如今在深圳已成立深圳亮爱芳子美容公司。(由亮而彩提供美容仪器设备、爱思提供装饰设计),三方各司其职、达成资源共享。

市场策略

▷作为全球三大医学实验室之一,因其抗衰产品享誉业界的法国Filorga菲洛嘉,继2016年10月正式登陆中国市场后,于去年3月在国内开设首家生活美容资质的医学抗衰老中心,首站北京。此举被业内视为海外知名品牌“中国策略”的落地。

▷作为拥有39年历史的抗衰老品牌,缘于医学背景和专业产品线的支撑,FILORGA打造了一种适应国内的“本土化”落地商业模式:作为生活美容落地,FILORGA医学抗衰老中心的北京首家直营店,选择在大型SHOPING MALL ,通过提供专业的抗衰服务和治疗项目,将专业的医学实验室的成果用更生活化的落地方式来满足市场需求,并与菲洛嘉医疗美容产生良好的互动。(《法国Filorga菲洛嘉:欲打造“中国最规范”抗衰老中心》)

法国Filorga菲洛嘉医学抗衰老中心

联合推广

▷除了生美机构,平台在本地化上的尝试也可圈可点。

▷从2016年开始,一场全新的医美“城市下沉”运动开始席卷国内,作为入口级的医美APP,新氧是这场运动的倡导者。简单的说,就是新氧选择进驻二三四线城市,与当地医美机构联合推广,目前合作的医院已经覆盖了国内200多个城市。

新氧的运营下沉策略和联合推广

▷据悉,新氧主要采取“一二线城市品牌力升级,三四线城市运营下沉”的策略。 在营销形式上,主要采取了与医院大规模联合营销的方式,快速全国铺陈。

▷目前,有超过100家医美机构与新氧一起在城市的商场、户外、地铁站等地联合投放广告,投放金额超过1亿元,覆盖超过10亿人次;线下活动累计465场,打入全国24个城市的293家企业,累计触达50万人,3万人参与体验。(《2-4线城市怎么玩医美新营销?看新氧如何“下沉”200城》)

SOP标准化

▷在台湾医疗美容行业,9年开设9家微整直营连锁门店的星医美学集团是台湾专攻微整形的连锁机构。2015年10月,台湾星和进军内地,在上海开设旗舰店。

▷星和自有一套能平衡医美行业“贴心舒适的服务”和“严肃谨慎的医疗”的标准作业程序(SOP),也是其迅速在内地打开市场的加速器。

▷去年3月,美观君前往台湾星和体验后,4月中旬,又前往上海门店体验,体验了同样都是医生直接诊断的流程,以及整体一致的“台式”服务细节。据介绍,上海星和跟台湾星和的经管模式相似度为7成,有3成属于因地制宜地变化调整。在去咨询师化、医生排诊、专人专事专服等方面自成一派,颇具借鉴价值。(《星和医美详解“台湾Style”医美SOP说明书:服务和医疗可达最佳平衡》)

多品牌布局

▷美发品牌同样有精彩案例,Kraemer Paris中国——广州苏豪·路易士嘉形象设计机构(以下简称“苏豪”)是“使企业保持持续升级应变能力”的代表机构之一。自2004年从法国引入中国,苏豪集团已经实现了包括跨区域经营、多品牌布局、互联网建设等企业升级。

▷ 早在2011年之前,苏豪就尝试建立Kraemer Paris以外的美发品牌,以完成集团对不同年龄,不同价位消费市场的布局。截至2017年,苏豪旗下共拥有5大美发品牌。

▷ 其不同品牌之间定位、选址和价格,以及风格、服务等方面都有所不同。其中,Kraemer Paris的消费者画像在28-40岁的高级白领,选址在高端住宅区、热门商场;Kraemer Paris by hair culture则跟香港和台湾美发品牌合作的高端品牌,选址在一流商圈的顶级购物中心。

苏豪的多品牌发展策略

▷ so hip则提供一站式美容美发美甲等配套服务,配置日本、香港以及本土优秀造型师,引入日式全程贴身服务,消费者多为香港和日本客人;i salon定位90后品牌,选址普通住宅区;Kraemer Paris kids是亲子品牌,配置更年轻的发型师服务等。

▷截至目前,Kraemer在全球包括法国、瑞士、德国等11个国家拥有200多家分店。在国内包括北京、上海、广州等13大城市拥有50多家分店。(《坐拥5大美发品牌,苏豪有何全国扩张高效路径?》)

“本地化”如何为品牌“赋能”?

▷综上,本地化,为品牌的发展赋能起到的作用集中体现在以下方面:

占领市场份额,“圈地”为王。

迎合本地市场消费习惯,入乡随俗,提升服务体验。

人员的管理、招聘、培养便捷化,管理和服务更接“地气”。

有效降低相关成本。

▷综上,无论是直营连锁还是加盟模式,“本地化”策略的核心是多方面加强本地化特色,是贴近用户的本地化思维的落地,更是管理、营销、运营力量的集中体现。期待更多美业本地化实战案例。