资本论

不完全统计,A股涉足医美产业的上市公司有7家,其中4家主要涉及医美上游产品或技术,3家主要涉及医美机构。

前面4家分别是:

华东医药(000963),取得韩国LG产品YVOIRE伊婉玻尿酸在中国的独家代理权。

双鹭药业(002038),旗下子公司推出舒颜玻尿酸。

冠昊生物(300238),研发用于乳房整形手术的补片产品。

新华锦(600735),设立子公司承接意大利利百健SVF技术在中国独家代理权和生产权。

后面3家分别是:

朗姿股份(002612),收购韩国梦想、米兰柏羽、晶肤3个品牌医美机构。

苏宁环球(000718),参股韩国ID美容整形医院,收购美联臣、广州妍雅。

好当家(600467),与韩国清心国际医院在医疗美容、微整形、抗衰老领域合作。

A股上市公司针对医美产业的大动作,集中出现在2014到2016年。刚刚过去的2017年,看上去似乎有收缩迹象。医美产业不好做?医美产业红利已过?还是医美产业原本就快不了?

文 /《美业观察》龚伟 王月 发自成都

▷ 2018年1月2日,朗姿股份有限公司(以下简称“朗姿”)发布公告,其控股子公司朗姿医疗管理有限公司(以下简称“朗姿医疗”),将以2.67亿元收购西安高一生医疗美容医院100%股权。

▷ 朗姿用行动表明:对医美产业,特别是医美机构,继续看好。

泛时尚产业互联生态圈战略

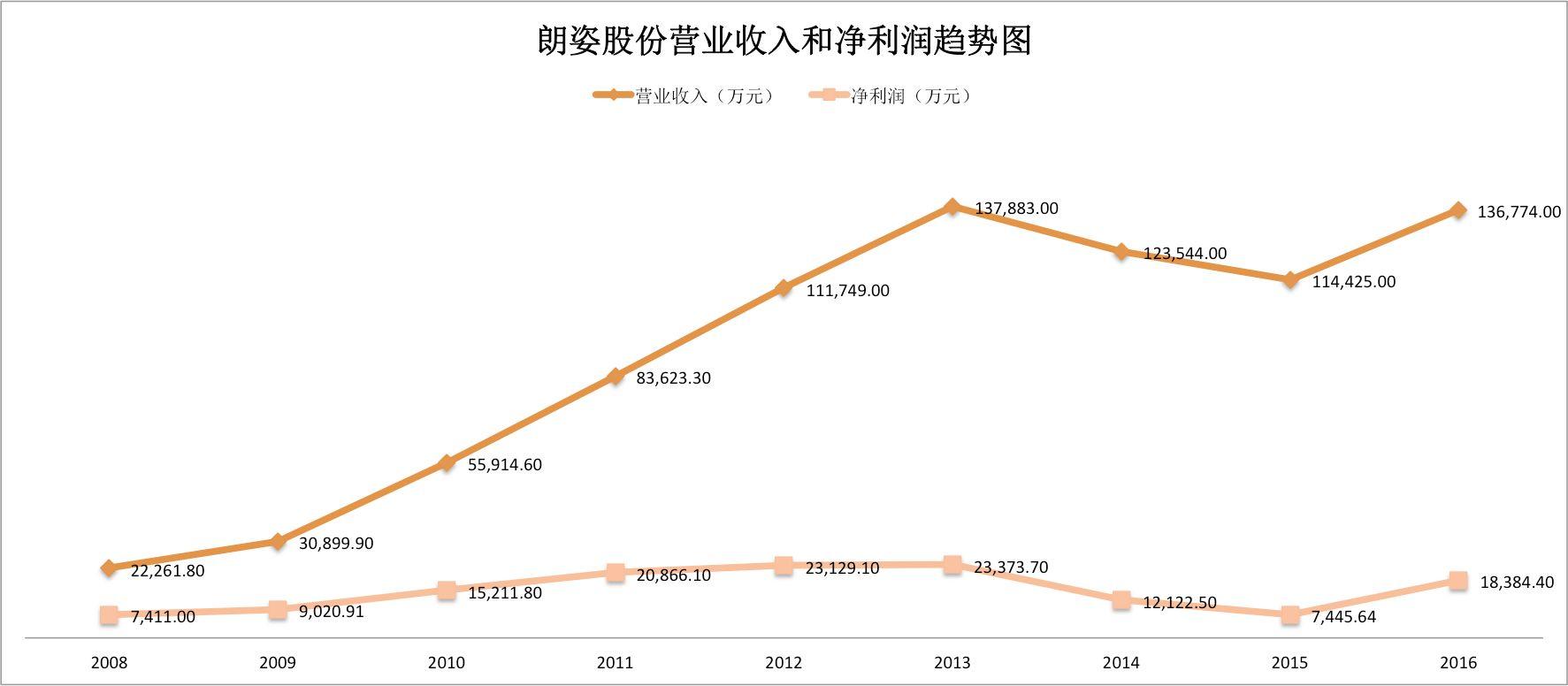

▷ 2011年8月,朗姿在深交所上市,成为A股第一家主营高端女装的上市公司。从朗姿营业收入和净利润趋势图可以看出,2008年起,朗姿的营业收入和净利润保持了长达6年的增长。其中,营业收入增长6.2倍,净利润增长3.2倍。在中国高端女装红利期内,朗姿表现可以说是国内一流。

▷ 不幸的是,到了2014年,朗姿还是没能抵挡住电商的持续冲击,营业收入和净利润双双下滑。庆幸的是,跟随朗姿多年的女性客户,都还在。

▷ 朗姿洞察到,中国女性对于美丽的内涵外延和实现方式,已悄然发生改变——安全健康的整形美容体验已成为越来越多女性追求美丽的新方式。

▷ 基于此判断,朗姿提出“泛时尚产业互联生态圈”核心战略,由单纯女装业务调整为女装、童装、化妆品、医美的多元业务。这些多元业务的核心客户,依然是那批跟随朗姿多年的女性客户。

▷ 值得一提的是,医美因为不会受到电商深度冲击的行业特征,有利于朗姿的业务拓展和整体竞争力提升。

快速收购优秀、合规的医美机构

▷ 朗姿确定新战略后,迅速在医美行业落地。

▷ 2016年4月25日,朗姿以2520万元人民币直接和间接方式,共计收购韩国梦想集团30%股份,切入医美行业。梦想集团由首尔医科大学多名专家创立,朗姿先从韩国入手,一是能利用韩国整形美容在中国的广泛声誉,二是能引进韩国的医疗资源。

▷ 2016年6月12日,朗姿以3.27亿元收购米兰柏羽和晶肤两个中国医美品牌,共6家机构。收购股权比例分别为:四川米兰柏羽医学美容医院63.49%,深圳米兰柏羽医疗美容70%,四川、西安、长沙、重庆晶肤各70%。(《左手米兰柏羽,右手晶肤:“闯入者”朗姿“买买买”加码医美》)

▷ 两次并购间隔不到2个月,朗姿在医美行业飞快落地。

▷ 接下来一年,朗姿开始对收购的医美机构进行“消化”,相关内容可阅读《专访 | 跨界搞医美的朗姿股份,一年后战况如何?》

▷ 一年半后,2018年1月2日,朗姿发布公告,宣布以2.67亿元(具体是26696.45万元)收购西安高一生医疗美容医院100%股份。高一生创立于1991年,创始人团队拥有26年的外科、微创及医美机构管理经验,是西安当地首屈一指的医美品牌。

▷ 至此,朗姿在成都、西安两大西部核心城市初步形成了“1+N”的医疗美容机构体系(1是指一家大型整形医院,N是指多家小型连锁门诊/诊所)。

朗姿收购高一生的方案详解

▷ 我们从估值、对赌、团队三个角度,看看本次收购方案的细节是怎样的。

估值方式

▷ 高一生为什么估值2.67亿元?

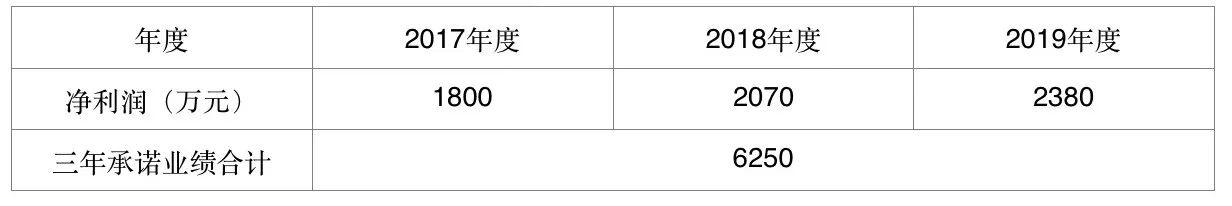

收购条款里,高一生对2017年到2019年三年的业绩作出如下承诺:

▷ 2017年承诺净利润1800万元,朗姿按照14.83倍市盈率(即PE,Price earnings ratio)估值,1800 × 14.83 = 2.67亿元。

▷ 截止目前,朗姿在A股市盈率大约是30倍左右,以14.83倍PE收购高一生,依然有空间。

▷ 高一生三年承诺净利润6250万元,平均下来是2083.3万元/年,如果以这个平均净利润算,朗姿是以12.81倍PE收购。

对赌条款

▷ 对赌协议,是投资方(这里就是朗姿)与融资方(这里就是高一生)在达成协议时,双方对于未来不确定情况的一种约定。如果约定的条件出现,投资方可以行使一种权利;如果约定的条件不出现,融资方则行使一种权利。

▷ 可以把对赌协议,类比成一家企业的KPI。

▷ 朗姿和高一生的约定是什么?主要是业绩。

▷ 高一生原有的持股机构和管理层分别且共同承诺, 2017年、2018年、2019年的实际净利润,应该分别不低于1800万元、2070万元、2380万元。三年共计净利润6250万。

▷ 关于这个约定,会有两种情况:

情况一:业绩低于承诺目标

高一生需要向朗姿进行现金补偿,补偿金额由以下公式算出:

2017、2018、2019年当年应补偿金额 =

【(截止当期期末各年累积承诺净利润数 – 截止当期期末各年积累实际净利润数)÷ 补偿期限内各年的承诺净利润数总和】 × 股权转让款总额 – 已补偿金额

其中“股权转让款总额”是25940万元。

举例:2017年高一生完成净利润1700万,那么2017年应补偿:

【(1800-1700) ÷ 6250】 × 25940 – 0 = 415

高一生需要补偿朗姿415万元。换句话说,每低于目标1万元,就要补偿4.15万,以现金方式补偿。

情况二:业绩高于承诺目标

到2019年,假如高一生这三年净利润总额高于6250万元,朗姿医疗应当将超出部分金额的50%作为奖金,一次性奖励给仍在高一生任职的管理层及其他管理团队成员。

团队保留

▷医美机构的资产,严格上说大部分都是流动的。流动的客户、流动的医生、流动的管理层,甚至流动的设备(设备租赁模式)。收购医美机构后,假如机构人员进行大量流动,会让资产严重受损。因此,团队保留是极其重要的一环。

▷为保证高一生持续发展和保持持续竞争优势,朗姿与高一生达成以下协议:

(1)高一生管理层持续任职不少于四年。

(2)总经理由高一生原股东推荐,财务负责人由朗姿医疗指派。

(3)要求其中一位管理层核心成员在二级市场买入朗姿股份并质押给朗姿医疗或其指定的第三方。

朗姿医美的进阶

▷ 涉及医美机构的A股上市公司里,朗姿目前是行动最为坚定的一家。

▷ 2018年末,朗姿与米兰柏羽和晶肤的对赌条款将到期,这个中国A股第一医美并购案最终结果如何,我们拭目以待。接下来,朗姿在医美产业上还会有什么动作,我们同样充满期待。