国际案例

如果要分析护肤专业线领域,Dermalogica(德美乐嘉)是必须提及的品牌,不仅因其是畅销80多个国家的知名品牌,更重要的是其经营的国际皮肤研究所(IDI),培育了大量的皮肤护理人才,引发了皮肤护理领域的改革。

而如果要谈及德美乐嘉在亚太地区的发展,EIG(Esthetics International Group)则是不能绕过的一环。

1984年,EIG于马来西亚成立,彼时,其只是一家吉隆坡的皮肤护理中心。1989年,EIG在马来西亚首先引入德美乐嘉,并作为东盟及中国香港地区的独家代理分销商。而凭借着德美乐嘉产品的影响力,EIG渐入佳境,实现了新的里程碑:2004年3月,于马来西亚证券交易所正式上市。

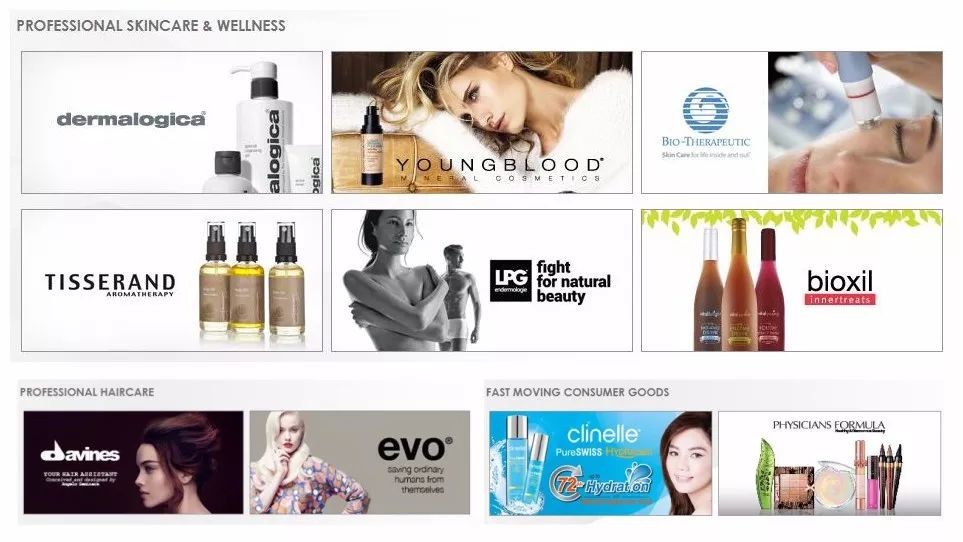

作为亚洲知名的美容专业线产品代理商,除了德美乐嘉,EIG还代理包括专业线护发品牌如Davines、Evo,以及快速消费品Clinelle、Physicians Formula等。

2017财年,EIG营收超过2.54亿人民币,在东盟和香港地区合作的门店数量超过1600家,且自运营护肤连锁AsterSpring超过75家,在亚洲地区拥有着庞大的线下网络。

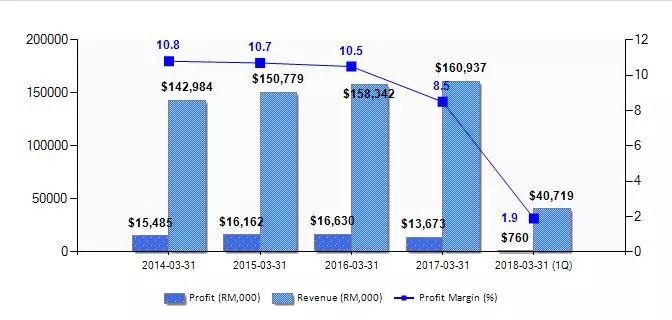

但一个事实是,虽然近几年营收持续增长, EIG的利润却不断下滑。2014年开始,其不断着力调整营收构成,试图扭转不利的局面。成果如何?仔细看文章。

文 /《美业观察》牟松松 发自北京

利润下滑,EIG面临转型危机

▷EIG(Esthetics International Group),2004年3月于马来西亚证券交易所正式上市。作为东盟和香港地区美容保健行业的市场领导者之一,EIG拥有着33年的行业经验,其“德美乐嘉独家分销商”的身份引人注目。但近年来,EIG却一直经受着转型阵痛。

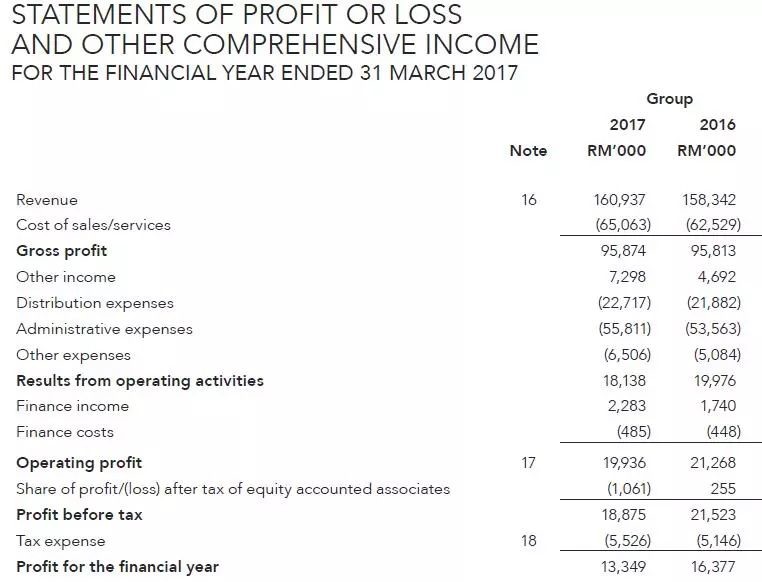

2016&2017财务数据

▷通观其2016年及2017年的的财报可以发现(其财年以当年4月1日到次年3月31日为一个周期,每年4月初发布当年的财务报告):

▷2016财年营收超过1.58亿令吉(约合2.49亿人民币),营业利润为0.213亿令吉(约合0.334亿人民币);

▷2017财年营收达到1.61亿令吉(约合2.54亿人民币),同比增长1.6%,营业利润0.199亿令吉(约合0.314亿人民币),同比下降6.3%。

▷除此之外,值得关注的是,其毛利率指标从2016财年的60.51%降至2017财年的59.57%,经营利润率(EBITDA)由18.19%下降至13.69%。

▷如果时间稍微拉长,回顾过去4年的财务数据,可以发现,虽然2014财年以来EIG年营收在不断上涨,但其利润率在逐年下滑。甚至在2017财年,利润率跌破10%,且首次出现利润下跌的情况。

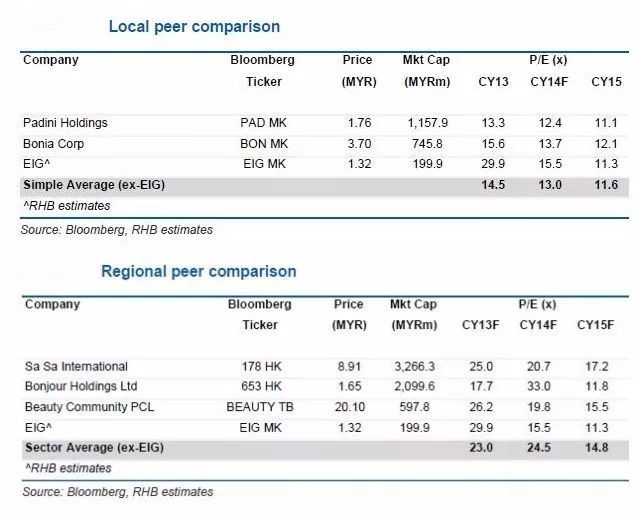

▷而与本土以及香港上市的几家性质类似的企业对比来看:2013年,EIG的市盈率(P/E)远高于本土企业的平均值,略高于香港企业的平均值;2014及2015年,EIG的市盈率与本土企业平均值相差不多,却远低于香港企业的平均值,集团前景被认为有待观察。

产品冗余?渠道升级?转型之路何去何从

▷分析EIG的业务模式很容易总结出,其产品和渠道都各自主要有两个分支:

产品方面,除了是国际专业线产品的代理商,其收购的护肤产品品牌Clinelle是近年来着力打造的对象;渠道方面,在香港及东盟地区与超过1600家的专业门店合作,拥有广泛而分散的分销网络,同时运营着自有护肤连锁品牌AsterSpring。

▷EIG目前分销产品主要分为三大类:专业护肤线品牌如Dermalogica、Youngblood等;专业线护发品牌如Davines、Evo等;还有快速消费品(FMCG)如护肤品牌Clinelle、Physicians Formula等。

EIG分销产品品牌矩阵

▷快速消费品(FMCG)是EIG近年来着力发展的细分领域。其全资收购的护肤品牌Clinelle,更是通过遍布马来西亚和香港的药房以及屈臣氏、莎莎等高流量门店开展销售。2013年,快速消费品部分的营收占总营收的27%,但由于缺乏规模优势,其税前损失达到了4200万令吉(约合6600万人民币)。

▷渠道方面,1984年,EIG在吉隆坡开始进入实体连锁市场,并陆续尝试在东盟各国试水运营。1989年,在成为“德美乐嘉东盟地区独家经销商”之后,其加快了实体连锁合作的步伐。至今,在东盟及香港地区,其合作网络覆盖超过1600家门店。

▷而EIG自有护肤连锁AsterSpring,目前数量已超过75家,主要分布在马来西亚、新加坡、香港和泰国的购物中心,面部护理服务一般约为30分钟,身体护理服务可达80分钟,客单价在100-300令吉左右(约合150-500人民币)。

AsterSpring门店

▷通观EIG发展历程不难发现,其一直面临的压力主要来自于两方面。一方面,除了运营自有产品及代理国外品牌,EIG还参与诸多第三方品牌的分销,造成产品的组合未能达到最佳方案,不但给运营带来压力,边际贡献也越来越小;另一方面,渠道端扩展和升级的速度未跟上产品端分发速度,造成库存冗余。

▷而究其根本的核心来看,EIG的核心基因始终是“代理驱动”而并非“研发驱动”,这在一定程度上给其转型带来很大的困难。

▷过去的4年,在进一步推广自有品牌销售的同时,EIG共投入0.185亿令吉,即近3000万人民币用于线下店面的升级和扩张。

▷2014财年,EIG所代理的产品分销收入占营收的42.15%,占比有待提高;而2017财年,在线下合作门店网络扩张之后,这一指标上升为60%,占据着绝对主力。

▷可以看出,相对没那么好看的财报数字背后,EIG在努力寻求转型,而其营收的结构也在逐渐发生改变。

凹型“分销费用率”折线图的背后

▷如果要给EIG打一个标签,那么Dermalogica(德美乐嘉)一定是其中最显眼的一个。在某种程度上可以说,是德美乐嘉成就了EIG在亚洲地区的快速发展。(关于德美乐嘉品牌的发展历程,我们会在另一篇文章中着重分析)

▷而快速发展过程中,如果市场策略制定错误,有可能导致连续失利。比如2011年左右,凭借着在香港积累的经验和声势,其在中国南方诸多城市设立分销点(包括广东、福建、湖南、广西、贵州等),而在2012年铩羽而归,全面撤出。

▷而同样是在2011财年,EIG采取“抓大放小”的策略。其分析当年营收状况,发现德美乐嘉、Averine、Clinelle以及AsterSpring连锁所带来的营收占比很重,而诸多第三方品牌占用的精力不少,产生利润的性价比却不高。

▷EIG随即决定中断Lexwel的多层次分销运营,停止包括Skin Vital、Bioxil skin care、TDF、Eve Taylor等第三方品牌的分销。

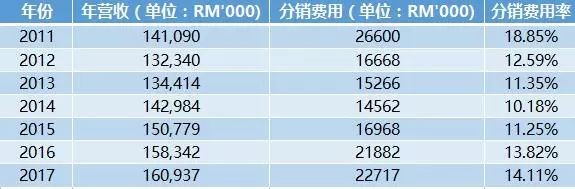

▷而其实这些策略的变化,通过对比2011-2017其公布的分销费用,也可以发现很多端倪。

▷2011年是近年来分销费用花费最多的一年,且分销费用率高达18.85%,而其他年份的分销费用率均在15%之下。这7年的分销费用折线图呈现凹型,可见在2011财年频频的大动作之后,EIG在不断对分销端进行调整,在近2年,分销端再次被重视起来。

EIG 2011-2017其公布的分销费用及分销费用率

EIG 2011-2017分销费用率 趋势图

▷可以猜想,以产品分销起家的EIG在经历了对产品端和渠道端的筛选和改良之后,正在形成对于产品组合及线下实体经营的更精准认知。

▷与此同时,EIG的发展历程也给以代理为核心业务的企业一个重大信息提示,如果不能形成一个优势互补的品牌矩阵,千万不要强求,泛而多的SKU只会拖累企业成长的步伐。