专栏

6月,由《美业观察》主办的“美业领袖成长营”第5模块在北京开课。围绕“资本浪潮下的财务创新”这一主题,几位行业导师的重磅分享引发了广泛关注。

今天,美观君将辛彤导师的分享整理成专栏,主题为:“从财务视角看泛美业”,作为财务老司机,看他是如何研究泛美业的。

文章较长,满满知识点,可收藏后耐心阅读。

文/ 辛彤

一、泛美业变化趋势研究

根据2012年国家工商总局的统计资料,将不同行业企业的数据,落在由死亡率和出生率构成的矩阵上,可以分化为4个范畴:平稳型行业(低出生率、低死亡率),增长型行业(高出生率、低死亡率),高流动行业(高出生率、高死亡率),以及高竞争行业(低出生率、高死亡率)。

美业处于哪个发展阶段呢?正由曾经的增长性行业过渡至现下的高流动行业,并将向高竞争行业的范畴迁移。

而在捕捉泛美业具体变化趋势时,首先要看到的是市场环境及顾客需求的变化,包括:消费升级、城市动力、去中心化、体验式消费、品牌张力、经营环境规范等。

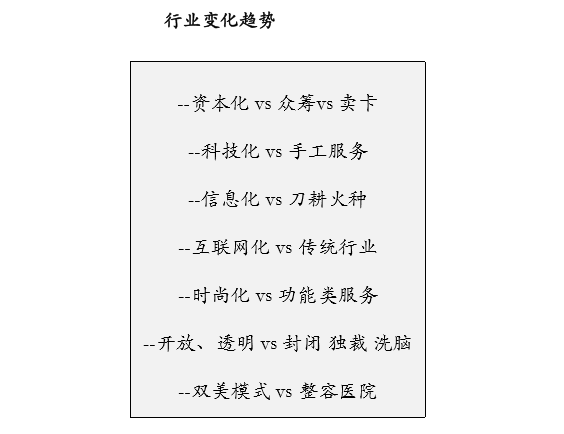

相伴随,泛美业的变化趋势也呈现出新老趋势风向的较量:

二、泛美业价值链研究

泛美业产业链重点研究以下环节:

1 上游的日化/专业产品制造商、保健品制造商、仪器设备制造商和医用材料制造商;

2 下游面对消费者的生活美容机构(美发、美容、美甲美睫等)和医疗美容机构;

3 连接机构和消费者的生美&医美互联网平台,及服务机构们的SaaS服务商。

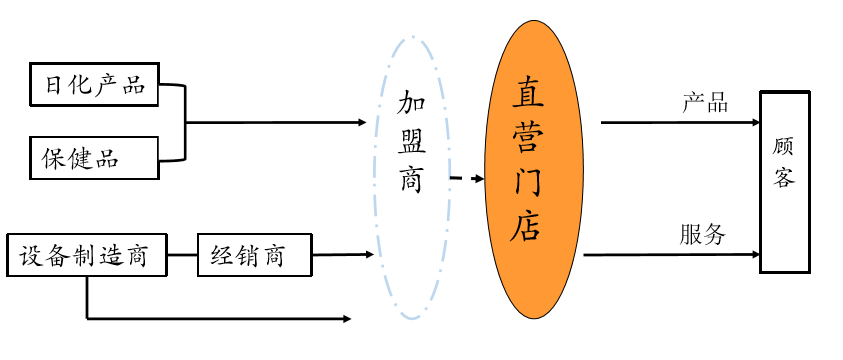

而具体到生活美容的经营模式上分析,其模式区隔则可体现在:管理上是直营or加盟?营业收入主要依靠产品or服务or设备?……如下图所示:

三、美业盈利模式研究

根据杜邦分析法,ROE(净资产收益率)=净利率(税后利润/销售收入)×资产周转率(销售收入/资产总额)×权益乘数 (总资产/净资产)。

从净利率、资产周转率和权益乘数这三个重要指标来研究泛美业,可以发现:

净利率(成本控制水平):此项指标比外界想象的低很多。

1、完全竞争市场,基础服务无差异;

2、产品类服务,电商及信息透明导致日化线产品价格逐步降低;

3、设备类收入,固定资产摊销成本很高;

4、过期收入是个敏感的问题;

5、成本构成中,人工及房租等固定成本占比很高。

资产周转率(资产使用效率):行业一般此项指标偏高。

1、轻资产行业,资产仅为存货、未摊销门店装修摊销等;

2、随着设备类服务增多,企业的资产有重化趋势;

3、双美模式对于固定资产及其他投入要求高。

权益乘数(财务杠杆):行业一般此项指标偏高。

1、由于卖卡及消耗不高的原因,资产负债率很高;

2、由于成长资金是卖卡而来,造成股东实际投入不足,如果消耗不高的话,会造成净资产为负数情况;

3、双美模式会提高此项指标。

四、服务行业的成本研究

1 服务行业成本构成,人工薪酬占比40%-50%,房租水电等占比15%-25%,设备及房屋装修摊销占比10%-15%,固定成本部分占比近80%;

2 一个企业的变动成本比率愈高,其承担风险的能力也就愈强;

3 固定成本的比重愈高,企业的边际贡献率也愈高;

4 固定成本的比重愈高,企业的盈亏平衡点也就愈高,其安全边际就愈低;

5 当市场对企业产品的需求增加时,高固定成本企业的利润会增加得更快。同样地,当市场需求下降时,高固定成本企业的利润也下降得更快。

五、提高企业营业利润的研究

1 价格:顾客ASP及产品(服务)价格较高

2 产销量:由于是服务的原因,产销量有天花板

3 生产效率:由于是人工服务,生产效率一般不高

4 生产要素价格的上升或下降:人工及房租标准长期上升

5 产品组合:由基础服务到产品到设备,不断增加产品线

六、泛美业投资概况&估值办法研究

资本在泛美业的布局,主要分布在生美、医美实体机构,器械、耗材商,及互联网平台和SaaS等。

对公司估值有多种办法,可大致归纳为三类:

现金流量折现:将公司的未来现金流量贴现到特定时点上,以确定公司的内在价值;

可比公司分析:利用同类公司的各种估值倍数,对公司的价值进行推断;

可比交易分析:利用同类交易的各种估值倍数,对公司的价值进行推断;

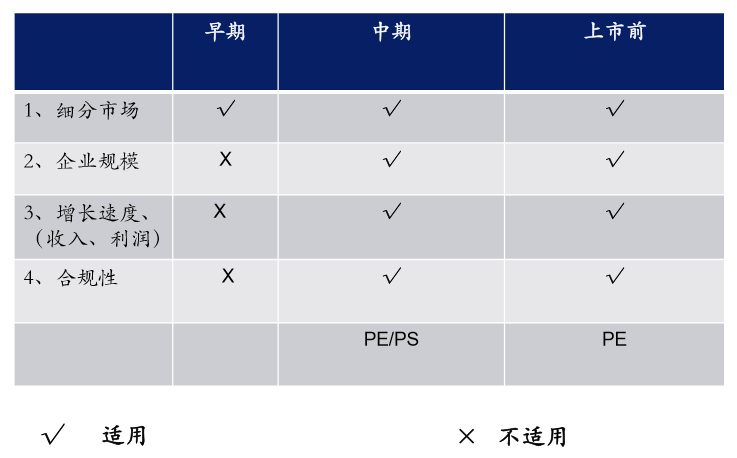

估值分析的指标对不同发展阶段的企业适应程度不同:

七、正确认知估值,及其误区

在确定估值时,需要注意的是:

1、不是看过去赚了多少钱,而是看未来能产生多少现金流;

2、投资者的收益包括现金流和资本增值,但资本增值最终来源于现金流;

3、股东价值取决于短期和长期的盈利和增长,但长期的盈利和增长更主要。

而存在的估值误区有:

1、模型越量化越复杂,估值越精确。

2、过去的投资回报=未来的投资回报

3、估值是找出“真实”的价值。

4、好公司不等于好投资。

八、上市地选择

在IPO准备时普遍有两种上市地选择:

A股上市的特点是:门槛高,综合费用并不低廉,审批等待时间较长,估值较高,壳价值较高;

在港股、台股或境外上市:门槛相对较低,综合费用与前者持平,估值与壳价值则不高。

再融资时,审批所需时间及难度上:前者时间长,需要重新排队审批,程序复杂,审批严格;后者时间短,且港股上市6个月后就能再次融资,程序简单,审批宽松。

禁售期方面:前者禁售期长,大股东为3年;后者则禁售期短,港股上市6个月后就可能减持股份。

九、泛美业上市常见法律问题及措施

泛美业企业在上市准备阶段,需要注意多个会影响合规性、财务表现等的问题及对应措施,总结如下:

外商投资产业限制目录(医美专项):搭建VIE架构,或就限制部分比例问题,取得主管部门确认;

行业许可:取得生美及医美门店的各类许可,非上市阶段普通关注,上市阶段须完全合规;

房产及土地:从土地性质、房屋用途、租赁备案、房屋产权、房东是否有权出租或转租等角度清理;

“五险一金”:上市申报前全面规范操作(全面覆盖+足额),并在财务报表中拨备计提;取得主管部门合规证明;

商标专利:梳理现有商标专利的归属及合法性,避免纠纷或诉讼,若需转移的尽早进入审批程序;

医美业务合规性:及时对业绩期内医疗人员执业及药品、设备使用情况进行排查,对于可能存在合规风险点的业务进行合规性的调整,以使其合法合规,对于不能完全合规的业务可以考虑进行调整;

加盟店管控:在取得特许经营资质的前提下开展加盟业务;同时在公司内部建立细致并且行之有效的加盟商管理办法,有统一的运营标准,保证服务的一致性和顾客的满意度。

十、财务管理工具研究

在企业发展的不同阶段,对财务管理的需求也不同。以直营生美企业为例:

在生意模式探索阶段,关注的是:直营or加盟,产品/设备/服务,个体户or公司;

在企业管理提升阶段,关注的是:授权、管理构架,信息系统,资金、税务、财务分析,审计与会计核算;

产业变革阶段,则着重关注:估值/股权投资,法律合规,内控/公司治理。

财务管理的几种工具包括,会计核算、税务管理、财务分析、资金管理和内部控制:

财务分析

1、预算&五年计划;

2、滚动预测公司业绩达成情况;

3、管理报表体系以及数据库;

4、业务支持评估(投资、采购、运营、市场活动等);

5、董事会、各方股东所需报告材料;

6、公司及部门平衡积分卡考核并追踪。

资金管理

1、制定资金计划,优化资本结构,提高资金使用效率;

2、处理与各银行的关系;

3、为账务中心的资金工作提供意见;

4、分红、注资、贷款事宜处理;

5、门店资金情况检查。

税务管理

1、税务筹划;

2、处理总公司的税务关系;

3、为业务部门提供税务支持;

4、为账务中心的税务工作提供意见;

5、门店税务情况检查。

账务中心

1、AP团队:所有付款、报销的处理;

2、清算团队:日清日结收入情况;

3、账务团队:所有账务终端;

4、区域团队:管理所有门店财务人员以及业务支持;

5、税务资金支持:处理上门收款、各地报税、发票管理。

内部控制

1、定期回顾更新风险矩阵、内控健康表;

2、完成年度审计计划(部门、油站审计);

3、定期门店检查、培训、文化宣传;

4、事故调查;

5、董事会授权手册维护。

作者介绍

辛彤,香港中文大学工商管理硕士、中欧国际工商学院EMBA,现任秀域健康管理集团 CFO/执行董事。加入秀域之前,在普华永道及德勤有超过十年的审计及内部控制咨询经验。在海纳亚洲(SIG)创投基金、维思股权投资基金担任过CFO,并在西门子、百事集团、学大教育担任过财务总监、投资并购总监等职位。